私はこれまで何百もの起業家や個人事業主の財務相談に乗ってきましたが、成功している方に共通するのが”固定費管理”の徹底ぶりです。実は、会社経営も家庭の家計も基本は同じ。毎月決まって出ていくお金をいかに最適化するかが、経済的な余裕を生み出す鍵なんです。

この記事では、私が実際に見てきた成功事例をもとに、無理なく実践できる固定費削減のコツをお伝えします。少しの見直しで年間数十万円が浮く方法、ぜひ参考にしてみてくださいね。

固定費とは?実はあなたの家計を左右する重要指標

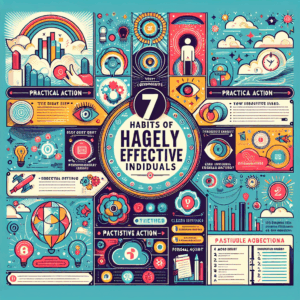

固定費と変動費の比較 固定費 毎月一定額が発生する支出 家賃・住宅ローン 光熱費(基本料金) 通信費(スマホ・ネット) 保険料 変動費 状況に応じて変化する支出 食費 交通費 娯楽費 日用品費 収入が減っても支払い義務あり 状況に応じて調整可能

固定費とは、毎月決まって支払う金額のことです。家賃、光熱費の基本料金、通信費、保険料などが典型的な例ですね。

私がある個人事業主の方の相談を受けたときのこと。「売上が増えてるのに、なぜかお金が貯まらない」と悩んでいました。家計簿を分析してみると、月々の固定費が収入の60%以上を占めていたのです。ここに気づいてからは、固定費の見直しを最優先に取り組まれました。

重要なポイントは、固定費は「収入が減っても払い続けなければならない」という特性を持つこと。だからこそ、まずここを最適化すると、家計の安定性が大きく向上するんです。

「でも、固定費と変動費ってどう違うの?」という声をよく聞きます。簡単に言うと、変動費は食費や交際費など、自分の意思で調整できる支出。一方で固定費は、契約してしまうと毎月自動的に引き落とされる性質があります。だからこそ、見直す意識がないと、気づかないうちにじわじわ増えていくものなんです。

固定費削減のメリット:得られるのは「お金」だけじゃない

固定費削減で得られる4つのメリット 自由なお金が増える 趣味や旅行など、生活を豊かにする資金に 1 貯蓄が自然と増える 月5,000円の削減で年間6万円の貯蓄に 2 将来の不安が軽減 緊急時の備えができ、精神的な安心感を得られる 3 資産運用の資金が確保できる 投資や積立を始められ、将来的な資産形成につながる 4 経済的・精神的な豊かさの実現

固定費の削減は、一見地味な作業に思えるかもしれません。でも、その効果は想像以上に大きいんです。

私が財務コンサルティングで出会ったAさんは、月々の固定費を3万円削減することに成功しました。驚いたことに、半年後には「お金のことを考える時間が減った」と喜んでくださったんです。実は、固定費削減の真の価値は「お金以上のもの」なんですよ。

自由に使えるお金が生まれる喜び

固定費を月に5,000円削減できたとしましょう。「たった5,000円?」と思うかもしれませんが、この金額が持つ意味は大きいんです。これは「自由に使えるお金」、つまり自分の判断で使えるお金です。

あるお客様は、通信費を見直して浮いた3,000円で、念願の趣味を始められました。「毎月の楽しみができた」と笑顔で報告してくれたときは、本当に嬉しかったです。自由なお金は、生活の質を確実に向上させてくれるんですね。

貯蓄が「自然と」増える仕組み

私自身も固定費見直しを始めたとき、最初は「これくらいの金額で意味あるの?」と疑問でした。でも、月5,000円の削減は年間6万円。これを5年続ければ30万円になります。

大切なのは、この貯蓄が「特別な努力なく」増えていくこと。一度仕組みを整えれば、あとは自動的に貯蓄が増えていくんです。ポイントは「仕組み化」にあります。

将来の不安が和らぐ安心感

「急な出費があったらどうしよう」—この不安、感じたことありませんか?

私のクライアントだった共働き夫婦は、固定費の見直しで月7万円を浮かせ、その全額を貯蓄に回していました。半年後、ご主人が急な入院。でも「貯蓄があるから大丈夫」と、想定外の出費にも動じることなく対応できたそうです。

固定費削減は、単なる節約ではなく「未来への保険」なんですね。

資産運用への第一歩

「投資は余裕資金でやるもの」とよく言われますが、その余裕資金はどこから生まれるのでしょう?

私が投資を始めたきっかけも、実は固定費削減でした。月々2万円の余裕が生まれ、それを投資信託に回し始めたんです。小さな一歩かもしれませんが、長期で見ると大きな差になります。

資産運用を始めたいと思っている方には、まず固定費削減から始めることを強くお勧めします。それが確実な第一歩になりますよ。

誰でも今日から始められる固定費削減の具体的な方法

固定費削減の5ステップ 1 家計簿で現状把握 まずは3ヶ月分の固定費をリストアップして全体像を把握しましょう 2 住居費の見直し 家賃交渉、光熱費の見直し、不要なスペースの活用法を考えましょう 3 通信費の最適化 格安プランへの変更、不要オプションの解約、家族割引の活用を検討 4 保険の見直し 保障内容の重複確認、必要な保障の見極め、共済や少額短期保険の検討 5 サブスクリプションの棚卸し 利用頻度の確認、似たサービスの統合、シェアプランへの変更を検討

それでは、具体的な固定費削減の方法をご紹介します。どれも私自身が実践し、クライアントにもおすすめしている、効果が実証済みの方法です。

まずは家計簿で「見える化」から

固定費削減の第一歩は「現状把握」です。家計簿をつけると聞くと、「面倒くさそう…」と思われるかもしれませんが、最初の1ヶ月だけでも取り組んでみてください。

私のおすすめは、マネーフォワード MEやZaimなどの家計簿アプリです。銀行やクレジットカードと連携すれば、ほとんど手入力なしで固定費が可視化できます。

ある30代のカップルは、家計簿をつけ始めて「こんなにサブスクに払ってたの!?」と驚いていました。見える化するだけで、無駄な支出に気づけるんですね。ここがスタート地点です。

住居費—最も大きな固定費を見直す

住居費は固定費の中で最大の割合を占めることが多いです。「引っ越しは大変だから…」と思うかもしれませんが、別の視点もあります。

例えば、私のあるクライアントは引っ越しではなく、大家さんに直接交渉して家賃の値下げに成功しました。長期契約への切り替えを提案することで、月1万円の削減に成功したんです。

また、使っていない部屋があるなら、くらしのマーケットなどで収納スペースとして貸し出す方法も。実際に月3万円の副収入を得ている方もいらっしゃいます。

通信費—格安プランで劇的削減

私自身、大手キャリアから格安SIMに乗り換えて、月々の通信費が8,000円から2,500円に下がりました。当初は「通信品質が心配」と感じていましたが、実際に使ってみると全く問題ありませんでした。

今はahamoやpovo、UQモバイルなどのサブブランドも充実しています。データ使用量を把握した上で、自分に合ったプランを選びましょう。

「でも乗り換えが面倒…」という方には、まずは現在の契約内容を確認するだけでも。不要なオプションだけ解約するだけでも、月々数千円変わることがあります。

保険料—必要な保障を見極める

保険は「入りっぱなし」になりがちな固定費の代表格。特に複数の保険に加入している方は、保障内容が重複していないか確認してみてください。

私が相談を受けた40代男性は、生命保険3つ、医療保険2つに加入していました。内容を精査したところ、保障が重複していたため整理したところ、年間保険料が15万円も下がったんです。

保険見直しの際には、保険マンモスや保険市場などの比較サイトが参考になります。ただし、必要な保障まで削ってしまわないよう注意が必要です。

サブスクリプション—小さな積み重ねを侮らない

毎月数百円のサブスクリプションは「大したことない」と思いがちですが、これが5つ、10つと増えると、思わぬ金額になります。

実際に、私のクライアントで「使っていないのに解約し忘れているサブスク」を洗い出したところ、月々6,000円も無駄になっていたケースがありました。

SubscripやTrimなどのサービスを使えば、契約中のサブスクを一覧化できます。また、似たようなサービスは統合するか、家族でシェアプランに変更するのも効果的ですよ。

固定費削減の注意点—無理はかえって逆効果に

固定費削減にも注意すべきポイントがあります。私が多くのクライアントを見てきて気づいたのは、「無理な削減」が逆効果になるケースが意外と多いということです。

生活の質を下げない工夫を

私が以前サポートした20代の女性は、とにかく固定費を削りたいと考え、趣味のヨガ教室(月8,000円)まで解約しようとしていました。でも話を聞いてみると、そのヨガが彼女のストレス解消や健康維持に大きく貢献していたんです。

このケースでは、「価値のあるものは残す」という判断をしました。代わりに、あまり使っていない動画配信サービスや、高額な携帯プランを見直すことで、ヨガを続けながらも月1万円の固定費削減に成功しています。

大切なのは「何のために削減するのか」という目的を見失わないこと。生活を豊かにするための削減なのに、大切なものまで手放してしまっては本末転倒です。

無理な削減がもたらす「リバウンド」に注意

過度な固定費削減にはリスクがあります。私のクライアントで印象的だったのは、あまりにも厳しく固定費を削減した40代男性のケース。最初は月3万円削減に成功したものの、3ヶ月後には「どうせ節約できないなら」と高額な衝動買いを繰り返すようになってしまいました。

これは、食事制限ダイエットの「リバウンド」と同じ心理です。無理な削減はストレスを溜め、かえって散財につながることがあります。

理想的なのは「痛みを感じない程度の削減」。例えば、利用頻度の低いサービスや、気づかないうちに値上がりしていた料金プランなど、生活に影響の少ない部分から見直すのがコツです。

長期的な視点で考える

固定費削減は一度で完結するものではありません。半年に一度は見直す習慣をつけることで、じわじわと効果が出てきます。

私自身も毎年4月と10月に「固定費見直し週間」を設け、契約内容を確認しています。この習慣のおかげで、気づかないうちに始まっていた有料サービスや、より良い条件のプランへの乗り換え機会を逃さずにいられます。

一度に大きく削減しようとするのではなく、継続的に少しずつ最適化していく—これが長続きするコツです。

実際の成功事例—誰にでも可能な固定費削減

実際の固定費削減成功事例 A 30代共働き夫婦|年間36万円の削減に成功 住宅ローンの借り換え(-15万円)、通信費の見直し(-8万円)、 保険の整理(-10万円)、サブスク見直し(-3万円) B 50代単身女性|月2.5万円の削減で趣味に投資 格安SIMへの乗り換え(-8千円)、不要な保険の解約(-1万円)、 電力会社の切り替え(-5千円)、自動車保険の見直し(-2千円) C 20代個人事業主|固定費3万円削減で事業投資に回す コワーキングスペースの見直し(-1.5万円)、クラウドサービスの 統合(-5千円)、通信費の見直し(-1万円)

ここでは、私がサポートしてきた方々の実際の成功事例をご紹介します。どの方も特別なスキルや知識があったわけではなく、「小さな一歩」から始めて大きな成果につなげています。

事例1:共働き夫婦の家計見直しで年間36万円の削減

Aさん夫婦(30代)は、「このままでは住宅ローンと子どもの教育費で将来が不安」と相談にいらっしゃいました。家計診断をしたところ、固定費の見直しで大きな改善余地がありました。

まず取り組んだのが住宅ローンの借り換え。金利が下がった今のタイミングで借り換えることで、年間15万円の削減に成功しました。また、家族割が適用されていなかった通信費を見直して年間8万円、重複していた保険を整理して年間10万円を削減。さらに、ほとんど使っていなかった複数のサブスクを解約して年間3万円を削減しました。

「正直、こんなに減るとは思いませんでした」とAさん。浮いたお金で子どもの教育費積立を始め、将来への不安が大きく軽減されたそうです。

事例2:50代単身女性、月2.5万円の削減で趣味に投資

Bさん(54歳・会社員)は「退職後の生活が不安で、貯金を増やしたい」と相談されました。

大手キャリアの高額プランを使っていたBさんは、実際の使用状況に合わせた格安SIMに乗り換えることで月8,000円を削減。また、若い頃に加入した不要になった保険を見直して月1万円を削減しました。

さらに、電力会社の切り替えで月5,000円、自動車保険の一括見直しで月2,000円を削減。トータルで月2.5万円、年間30万円の固定費削減に成功したんです。

「浮いたお金の半分は貯蓄に、半分は長年諦めていた陶芸教室に通うことにしました」と笑顔で報告してくれました。節約と豊かな生活は、決して相反するものではないんですね。

事例3:20代個人事業主、事業資金を固定費から捻出

Cさん(27歳・個人事業主)は「事業を拡大したいけど、資金がない」と悩んでいました。収入は安定しているものの、固定費が高く、なかなか投資資金が貯まらないのが課題でした。

まず見直したのがオフィス環境。週5日利用のコワーキングスペースから、リモートワークと組み合わせた週3日プランに変更し、月1.5万円を削減。次に、バラバラに契約していたクラウドサービスを統合プランに切り替えて月5,000円を削減。通信費も見直して月1万円を削減しました。

合計で月3万円、年間36万円の削減に成功。「この資金で新しい機材を購入し、より高単価の案件を受注できるようになりました」とCさん。固定費削減が事業拡大の原資になった好例です。

よくある質問:固定費削減のギモンにお答えします

よくある質問 FAQ Q1: どれくらいの期間で効果が出ますか? A: 通信費やサブスクの見直しなら即効性があり、1ヶ月以内に効果が現れます。 Q Q2: 固定費はどのくらい削減できますか? A: 平均的には月1〜3万円、年間12〜36万円の削減が可能です。 Q Q3: 固定費削減に失敗したときはどうすればいいですか? A: 完璧を求めず、小さな成功体験を積み重ねることが長続きのコツです。 Q

最後に、クライアントからよく受ける質問にお答えします。皆さんも同じような疑問をお持ちかもしれませんね。

Q1: 固定費削減はどれくらいの期間で効果が出ますか?

削減対象によって効果の出るタイミングは異なります。通信費やサブスクリプションの見直しは比較的すぐに効果が表れ、契約変更後の翌月の請求から金額が下がります。

一方、保険の見直しは解約返戻金の計算や新規契約の手続きなどがあるため、1〜2ヶ月かかることが一般的です。住宅ローンの借り換えなどはさらに時間がかかり、3〜6ヶ月程度の期間を見ておくといいでしょう。

私の経験では、取り組み始めてから3ヶ月程度で「あ、確かに家計が楽になってきた」と実感できる方が多いです。ぜひ3ヶ月を目安に取り組んでみてください。

Q2: 固定費はどのくらい削減できるものなのでしょうか?

これは現在の固定費の状況によって大きく異なります。私のクライアントでは、平均的に月1〜3万円、年間で12〜36万円程度の削減に成功しています。

特に効果が大きいのは、長年見直していない固定費を持つ方です。10年以上同じ携帯キャリアを使っている方、数年前の条件のままの住宅ローン、若い頃に加入したままの保険など、定期的な見直しをしていない項目ほど削減余地が大きい傾向があります。

まずは家計簿で現状を把握し、「これって本当に必要?」と疑問を持つことから始めてみてください。思った以上の削減余地が見つかるかもしれませんよ。

Q3: 固定費削減に失敗したときはどうすればいいですか?

「全部一気に見直そう」と意気込みすぎて挫折するケースをよく見かけます。固定費削減は、一度にすべてを完璧にする必要はありません。

私のおすすめは「まずは1項目だけ」から始めること。例えば、「今月は通信費だけ見直そう」と決めて取り組み、成功体験を積み重ねていくのが長続きのコツです。

また、自分だけで悩まず、パートナーや信頼できる友人と一緒に取り組むのも効果的。私自身、夫婦で「家計見直しデー」を設けて取り組んでいます。二人で気づかなかったムダを発見できますし、達成感も共有できるので続けやすいんですよ。

今日から始める、無理のない固定費削減

ここまで読んでいただいた皆さん、固定費削減の重要性とコツをご理解いただけたでしょうか?

私が財務アドバイザーとして多くのクライアントを見てきた経験から言えることは、「小さな一歩の積み重ねが大きな変化を生む」ということです。

今日からできるアクションをまとめてみました:

- まずは家計簿アプリで現状を可視化する

- 通信費や光熱費など、比較的見直しやすい項目から始める

- 生活の質を下げない範囲で、継続できる仕組みを作る

- 半年に一度は定期的に見直す習慣をつける

- 削減できた金額の使い道(貯蓄・投資・趣味など)を決めておく

「お金の悩みは尽きない」と感じている方も多いかもしれませんが、固定費の見直しは確実に効果が出るアプローチです。コツは「完璧を求めすぎないこと」。できることから少しずつ始めて、経済的な余裕と心の安定を手に入れていきましょう。

もし具体的なアドバイスが必要でしたら、家計の見直し相談やファイナンシャルプランナーへの相談も検討してみてください。専門家の視点から、あなたの状況に合った最適なアドバイスが得られるはずです。

皆さんの家計が、少しでも楽になることを願っています。今日から、小さな一歩を踏み出してみませんか?